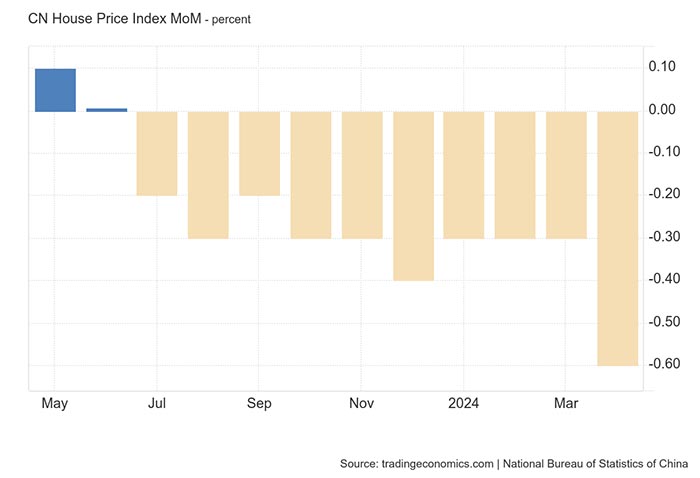

Tiền bạc của người dân và doanh nghiệp Trung Quốc chôn vùi trong các dự án bất động sản (BĐS) hoang phế, giá BĐS suy giảm tháng thứ 10 liên tiếp. Nợ xấu, chỉ tính riêng từ BĐS, chưa nói tới từ các kho hàng dư cung, các dự án đường sắt không người sử dụng, đang buộc Trung Quốc phải bơm tiền không giới hạn.

Lượng cung tiền bằng 231,5% GDP cả nước

Gần đây, Ngân hàng Trung ương Trung Quốc (PBOC) đã công bố số liệu tổng lượng tiền M2 cung ứng ra nền kinh tế, con số ở mức 301,2 nghìn tỷ nhân dân tệ (CNY), theo Trading Economics. Với tỷ giá giữa CNY và USD hiện là 7,24 CNY đổi lấy 1 USD, tổng cung tiền M2 tính theo giá trị của USD tương đương với 41,6 nghìn tỷ USD. Con số này tương đương với 2,3 lần GDP năm 2023 của Trung Quốc, cũng lớn gấp hơn 2 lần tổng lượng cung tiền M2 của Mỹ hiện là 20,84 nghìn tỷ USD. Để so sánh, lượng cung tiền M2 của Bắc Kinh hiện đã xấp xỉ lượng cung tiền của cả Mỹ, các nền kinh tế khu vực chung châu Âu và Nhật Bản cộng lại (tương ứng 20,84 nghìn tỷ USD, 15,14 nghìn tỷ USD và 8,1 nghìn tỷ USD)!

Theo chuyên gia kinh tế Trung Quốc, cách tính lượng cung tiền M2 của Trung Quốc hoàn toàn phù hợp với thông lệ của Quỹ tiền tệ quốc tế IMF. Như vậy, cách thống kê này không có khác biệt so với Mỹ, theo Visition Times.

Vậy điều gì khiến Trung Quốc phải bơm khối lượng tiền lớn bất thường vào nền kinh tế trong nhiều năm qua? Và điều này đã, đang và sẽ gây tổn hại đến mức nào đến nền kinh tế lớn thứ hai toàn cầu?

Nền kinh tế nghiện tín dụng

Chỉ số M2/GDP của Trung Quốc hiện là 231,5% trong khi ở Mỹ, chỉ số này hiện là 81,7%. Vì sao chỉ số M2/GDP của Trung Quốc cao gần gấp 3 lần so với Mỹ? Tại sao Trung Quốc lại cần quá nhiều tiền bơm vào hệ thống các NHTM đến vậy?

Chỉ số M2/GDP thường được sử dụng để đo độ sâu tài chính. Chỉ số này quá mở rộng so với GDP cho thấy nền kinh tế tăng trưởng phụ thuộc vào vốn vay từ hệ thống ngân hàng: là khoản vốn ngắn hạn, thường tài trợ thương mại và các mục tiêu kinh doanh ngắn hạn, không phải là thị trường vốn dành cho các khoản đầu tư dài hạn như máy móc, thiết bị, công nghệ và đầu tư mới… Sự khác biệt của chỉ số này giữa Trung Quốc và Mỹ chủ yếu do sự khác nhau về trình độ phát triển và cấu trúc của thị trường tài chính; thị trường vốn của Trung Quốc chưa phát triển như Mỹ. Doanh nghiệp, hộ gia đình vẫn chủ yếu tìm kiếm dòng tài trợ ngắn hạn tại các NHTM. Trong khi ở Mỹ, thị trường vốn rất phát triển. Các doanh nghiệp không còn phụ thuộc vào NHTM để vay vốn, chủ yếu tìm kiếm nguồn vốn trên thị trường trái phiếu, cổ phiếu. Các khoản cho vay dài hạn từ NHTM như cho vay mua nhà, đầu tư BĐS,… hầu hết cũng trở thành các chứng khoán nợ cố định dài hạn bán thứ cấp trên thị trường trái phiếu. Điều này khiến chi phí thấp hơn. Thị trường trái phiếu hấp dẫn vì huy động được nhiều nguồn lực tài chính nhàn rỗi từ xã hội, các quỹ đầu tư chuyên nghiệp, quỹ hưu trí.

Trong một thập kỷ gần đây, sự phát triển của các công ty tài chính, công ty chứng khoán, quỹ tài chính thực chất là những ngân hàng ngầm, phục vụ chủ yếu cho các doanh nghiệp BĐS. Những ngân hàng ngầm này có mối quan hệ chặt chẽ với các tập đoàn công nghệ tài chính như Alibaba, Tencent, … Tuy nhiên, các chính sách siết chặt ngân hàng ngầm và đưa ngân hàng ngầm sáp nhập vào hệ thống NHTM từ trung ương xuống địa phương đã phá vỡ cấu trúc phát triển mới này. Điều này buộc nền kinh tế của Trung Quốc càng phụ thuộc hơn nữa vào hệ thống các NHTM. Bản chất các NHTM của Trung Quốc (từ ngân hàng lớn trung ương đến NHTM nhỏ địa phương) đều do Nhà nước nắm cổ phần thông qua các công ty quản lý vốn, các doanh nghiệp nhà nước.

Để hiểu hơn về ngân hàng ngầm và cấu trúc hệ thống tài chính ở Trung Quốc, mời quý đọc giả tham khảo cuốn sách “Kinh tế Trung Quốc: Buổi hoàng hôn của quái vật Frankenstein“ tại đây

Theo số liệu công bố bởi PBoC, tổng dư nợ toàn nền kinh tế Trung Quốc vào khoảng 390 nghìn tỷ CNY (300% GDP), thì có tới 70% là tín dụng từ NHTM (200% GDP), chỉ 30% trong số dư nợ này được tài trợ từ thị trường cổ phiếu. Ngược lại, tại Mỹ, tổng dư nợ do các NHTM tài trợ chỉ ở mức 17,5 nghìn tỷ USD (tương đương 68,6% GDP), trong khi thị trường trái phiếu đạt gần 50 nghìn tỷ USD (200% GDP). Chỉ riêng quy mô thị trường chứng khoán Mỹ vượt qua 40 nghìn tỷ USD.

Khi doanh nghiệp vay tiền và thanh toán, khoản vay của họ tại ngân hàng A cũng chính là tiền gửi nằm trong ngân hàng B (nơi họ chuyển khoản thanh toán cho đối tác). Bản thân NHTM khi cho vay tiền họ cũng cần vay lại từ PBoC để có thêm nguồn vốn. Điều này làm tăng cung tiền. Trong khi các khoản huy động vốn từ trái phiếu lại không tạo ra tác động này; tức là không làm mở rộng cung tiền.

Tăng trưởng GDP của Trung Quốc phụ thuộc rất lớn vào lượng cung tiền M2. Trong khi lượng cung tiền M2 tăng quá cao dễ dàng tạo ra các bất ổn tài chính trong tương lai như: lạm phát, đầu cơ trên thị trường tài sản,… Nhưng câu hỏi đặt ra là vì sao Trung Quốc ngày càng mở rộng cung tiền trong khi tăng trưởng không còn mở rộng theo mức độ tăng của cung tiền nữa? Thậm chí giá cả hàng hoá cũng không lạm phát mạnh mẽ dù cung tiền đã ở trạng thái mở rộng quá mức như đề cập ở trên?

Cung tiền khủng “bù đắp” nợ xấu ẩn giấu trong các NHTM

Thực tế, khác với các nền kinh tế khác, tốc độ tăng M2/GDP của Bắc Kinh mở rộng theo cấp số cộng hàng năm. Trong 20 năm qua, M2/GDP đã tăng gấp đôi; năm sau cao hơn năm trước. Đây có lẽ lý do nền kinh tế lớn thứ hai toàn cầu được mệnh danh là “nền kinh tế nghiện tín dụng”.

Nhưng vì sao Trung Quốc lại phải tăng cung tiền lớn đến thế? Ngành BĐS, đóng góp tới 25 -29% tăng trưởng GDP của nước này, là một ngành thâm dụng tín dụng và cần vay vốn NHTM để phát triển các dự án. Các dự án BĐS lại là nguồn thu ngân sách không thể thiếu của các chính quyền địa phương các cấp. Bất kể BĐS có thể bán được hay không, có nguồn cầu cho dự án hay không thì các chính quyền địa phương vẫn cần “bắt tay” với doanh nghiệp phát triển BĐS để bán đất, để phát triển đô thị nhằm lấy nguồn thu ngân sách. Nguồn thu từ đất trang trải tới 95% tổng chi ngân sách địa phương, theo Kinh tế Trung Quốc: Buổi hoàng hôn của quái vật Frankenstein (2023).

Do các NHTM tại địa phương cũng thuộc sở hữu nhà nước, các nhân sự ngành cũng được bổ nhiệm bởi quan chức địa phương nên các NHTM hoàn toàn không độc lập. NHTM được chỉ đạo cho vay phát triển BĐS bất chấp các rủi ro dư cung của thị trường trong nhiều thập kỷ. Đây là lý do dẫn tới tình trạng dư cung BĐS hiện nay ở Trung Quốc, nơi có tới 50 thành phố ma, 64,5 triệu căn hộ ma không có người ở. Trang CNN đăng tải ý kiến chuyên gia ước tính rằng số căn hộ ma ở Trung Quốc đủ để chưa toàn bộ dân số nước Đức.

Nếu chính các NHTM là người tài trợ cho dòng vốn đổ vào BĐS đang dư cung và giá cả giảm trong 10 tháng liên tiếp (tính tới tháng 4/2024) thì điều gì đang xảy ra với các NHTM?

Khối nợ xấu không thu hồi được trong khi khối nợ mới và các khoản chi chi trả mới cần thanh toán sẽ buộc các NHTM phải tìm kiếm nguồn tiền vay lớn hơn từ PBoC để chống đỡ thanh khoản, che giấu nợ xấu. Nợ xấu càng lớn thì một lượng lớn tiền từ cung tiền M2 sẽ không hấp thụ vào sản xuất và tiêu dùng trong nền kinh tế thực, mà chủ yếu để “ném vào” khoản nợ xấu khổng lồ đang nằm im tại các dự án BĐS rải rác khắp Trung Quốc.

Đây là lý do vì sao tốc độ tăng M2/GDP của Trung Quốc theo cấp số cộng hàng năm, không ngừng mở rộng nhưng tăng trưởng GDP lại giảm tốc, tiêu dùng giảm tốc và thậm chí giá cả không tăng lên được. Khối nợ xấu thực trong tồn tích trong các NHTM Trung Quốc mới thực sự là quả bom hẹn giờ của nền kinh tế này. Đây có lẽ là lý do mà các chuyên gia của Reuters nhận định rằng nợ xấu thực tại NHTM ở Trung Quốc có thể lớn gấp 14 – 15 lần con số báo cáo.